はい皆さんどうもこんにちは。FIRE達成を目指すミニマリスト投資家のソラです。

新NISA枠を使い切る運用方法について悩んでいないでしょうか?もしくは新しいNISA制度のおすすめファンド(銘柄)を探していないでしょうか?

そこで今回は、投資初心者向けに新NISA枠を使い切るおススメ銘柄と投資方法について詳しく解説します。

私は現行の一般NISAを利用している投資歴4年の投資家で、毎年、一般NISAの投資枠120万円をほぼ100%使い切っています。

おかげで、配当金という夢の不労所得を得ることができ、毎月のスマホ料金をタダ(無料)にすることができています。

そこで今回は、【初心者向け】新NISA枠を使い切るおすすめ銘柄と投資方法について詳しく解説します。

新NISA制度について

新NISA制度とは、金融庁が2024年1月から開始する個人投資家向けの新しい税制優遇制度です。新NISA制度を利用することで、本来投資にかかる税金20.315%がかからなくなります(無料)。

新NISA制度は「つみたて投資枠」と「成長投資枠」の2種類があり、どちらか一方、もしくは両方を併用することができます。

新NISA制度の概要を以下にまとめてみました。

| 投資制度 | つみたて投資枠 | 成長投資枠 |

| 非課税保有期間 | 無制限化 | 無制限化 |

| 口座開設期間 | 恒久化 | 恒久化 |

| 年間投資額 | 120万円 | 240万円 |

| 生涯投資限度額 | 1,800万円 (成長投資枠を含む) | 1,200万円 |

| 投資対象商品 | 投資信託 | 株式・ETF・投資信託など |

| 購入方法 ※証券口座による | 積立 | スポット・積立 |

| 対象年齢 | 18歳以上 | 18歳以上 |

非課税保有期間は無制限で、口座開設期間も恒久化されます。つまり、人生でいつ投資を始めても税金がかからないお得な制度です。

つみたて投資枠の年間投資額は120万円までで、生涯で最大1,800万円(※後述する成長投資枠と合計して1,800万円まで)まで投資が可能です。成長投資枠の年間投資額は240万円までで、生涯で最大1,200万円まで投資が可能です。

その他、新しいNISA制度につては、「【初心者向け】新NISA制度を分かりやすく解説」で詳しく解説しているので、ぜひ一緒に学びましょう。

おすすめ運用方法の基準

新NISA制度のおすすめ銘柄と運用方法を解説する前に、まずは投資初心者向けにおすすめ運用方法の基準について説明します。

おすすめ運用方法の基準は以下の通りです。

- 長期・積立・分散投資 ⇒ リスク軽減

- 低コスト投資 ⇒ 支出削減

- 高配当利回り投資 ⇒ 不労所得を稼ぐ

それぞれの基準について、以下で詳しく説明します。

長期・積立・分散投資でリスク軽減

投資初心者向けおすすめ運用基準の1つ目は、長期・積立・分散投資でリスク軽減することです。

まだ投資を始めていない方の中には、お金が減ることが怖くて二の足を踏んでいる方がいないでしょうか?

私も4年前に実際に投資を始めるまでは同じ気持ちでした。だからこそ、できるだけリスクを減らして、投資をすることが重要になります。

長期・積立・分散投資を行えば、リスクを減らしつつ、お金を増やせる可能性が高くなります。

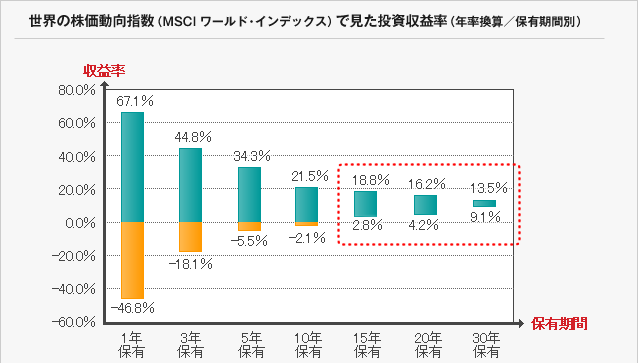

下図は、MSCIワールドインデックスと呼ばれる全世界の株価動向指数を基に、株式へ投資をした場合の、保有期間と利益率を表したグラフです。

東海東京証券:積立投資は「賢い投資方法」!~3つの効果をこっそりお教えします~

グラフから分かる通り、15年以上の長期保有をすれば、資産がプラスにしかなっていません。逆に1年の短期保有だと、資産が最大67.1%に増える可能性もありますが、最大46.8%のマイナスに減少する可能性もあります。

つまり、長期投資で15年以上保有すれば資産がマイナスにならず、リスクを軽減することができます。

また、積立投資もリスク軽減にとって重要です。

例えば、今持っている貯金120万円を一括投資して、その翌月にリーマンショックのような大暴落が起きた場合、資産が60万円(50%の下落)に減少して、精神的に耐えられるでしょうか?(※よくイメージしてみてください)

恐らく、多くの投資初心者は資産の下落に耐えられないでしょう。だからこそ、一括投資ではなく、1年や3年など期間を決めて、毎月の分散投資を行いましょう。

最後に、分散投資もリスク軽減に繋がります。

なぜなら個別株投資で企業1社のみに投資をしてその企業が倒産した場合、株価が0円になり、株式はただの紙切れになってしまいます。

そこで、複数の企業にまとめて分散投資が可能な投資信託やETFへ投資をすることで、1社が倒産や株価下落しても大丈夫なように、分散投資をしてリスク軽減をしましょう。

低コスト投資で支出削減

投資初心者向けおすすめ運用基準2つ目は、低コスト投資で支出削減を行うことです。

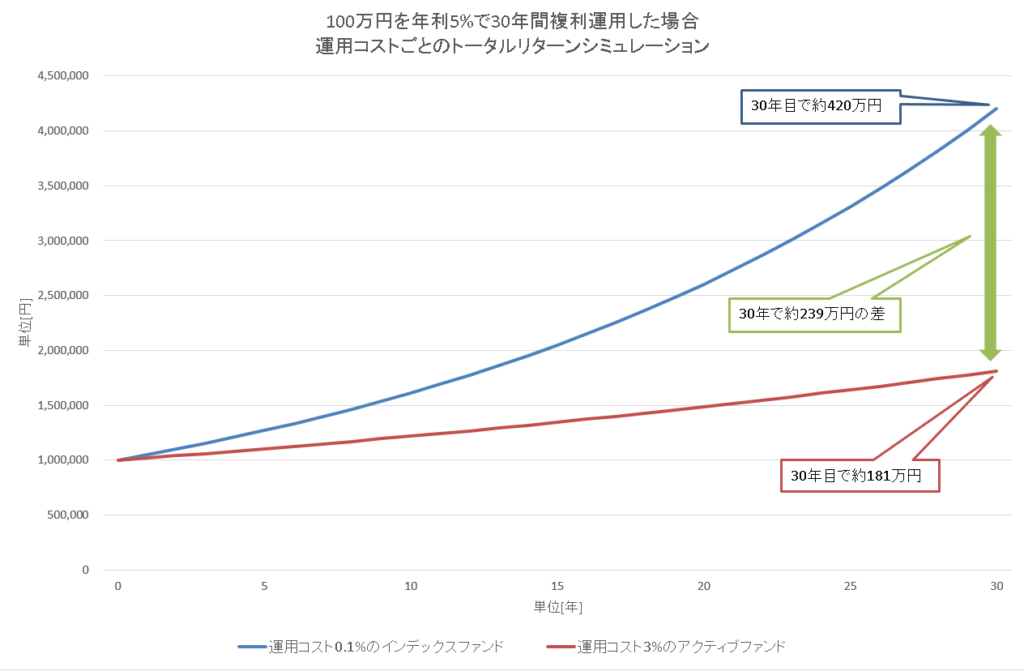

例えば、100万円を年利5%で30年間運用した場合、低コストである「インデックスファンド」と高コストである「アクティブファンド」のトータルリターンが、それぞれどういう結果になるのかシミュレーションをしてみました。

※尚、インデックスファンドの運用コストは年利0.1%、アクティブファンドの運用コストは年利3%としています。

運用結果はインデックスファンドの30年後の資産は約420万円で、アクティブファンドは約181万円になりました。2つの差は約239万円もあり、低コストであるインデックスファンドの方がトータルリターンが勝っていました。

つまり、長期投資で資産を築く際には、低コストの運用で資産をお得に増やせることが分かります。

高配当利回り投資で不労所得を稼ぐ

投資初心者向けおすすめ運用基準3つ目は、高配当利回り投資で不労所得を稼ぐことです。

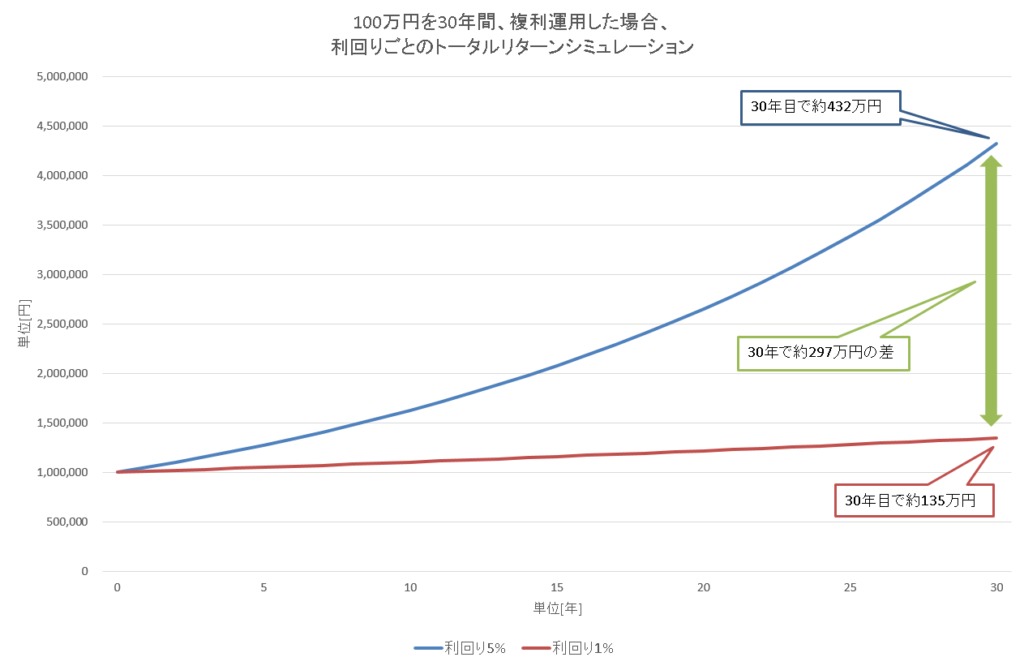

以下に、100万円を高利回り(5%)と低利回り(1%)でそれぞれ30年間複利運用した場合の、トータルリターンをシミュレーションしてみました。

結果、30年後の資産は、利回り5%で約432万円、利回り1%で約135万円に増えていました。その差は約297万円で、投資元本100万円の約3倍もありました。

このことから、投資に高利回りを求めることが非常に重要であることが分かります。

最短で新NISA枠を使い切るおすすめ銘柄と投資方法

投資初心者向け、最速で新NISA枠を使い切るおすすめ銘柄と、投資方法は以下の通りです。

| 投資制度 | つみたて投資枠 | 成長投資枠① | 成長投資枠② |

| 投資商品 | 投資信託 | ETF | ETF |

| 具体的な 投資商品 | eMAXIS Slim 全世界株式 (オール・カントリー) | SPYD: SPDR ポートフォリオ S&P 500 高配当株式ETF | HDV: iシェアーズ コア米国高配当株 ETF |

| 毎月投資額 | 10万円 | 10万円 | 10万円 |

| 年間投資額 | 120万円 | 120万円 | 120万円 |

| 投資期間 | 5年間 | 5年間 | 5年間 |

| 生涯投資額 | 600万円 | 600万円 | 600万円 |

今回のおすすめ商品と運用方法のポイントは以下の通りです。

- 最短5年間で投資枠を全て使い切る ⇒ 年間360万円投資

- 分散投資でリスクヘッジ ⇒ 「つみたて投資枠」で全世界株式の投資信託へ投資

- 高配当利回りで不労所得を最大化 ⇒ 「成長投資枠」で米国高配当株ETFへ投資

最短5年間で投資枠を全て使い切る

おススメ投資方法のポイント1つ目は、最速5年間で投資枠を使い切るところです。最短で投資枠を使い切ることで、生涯の投資期間を最大化することができます。

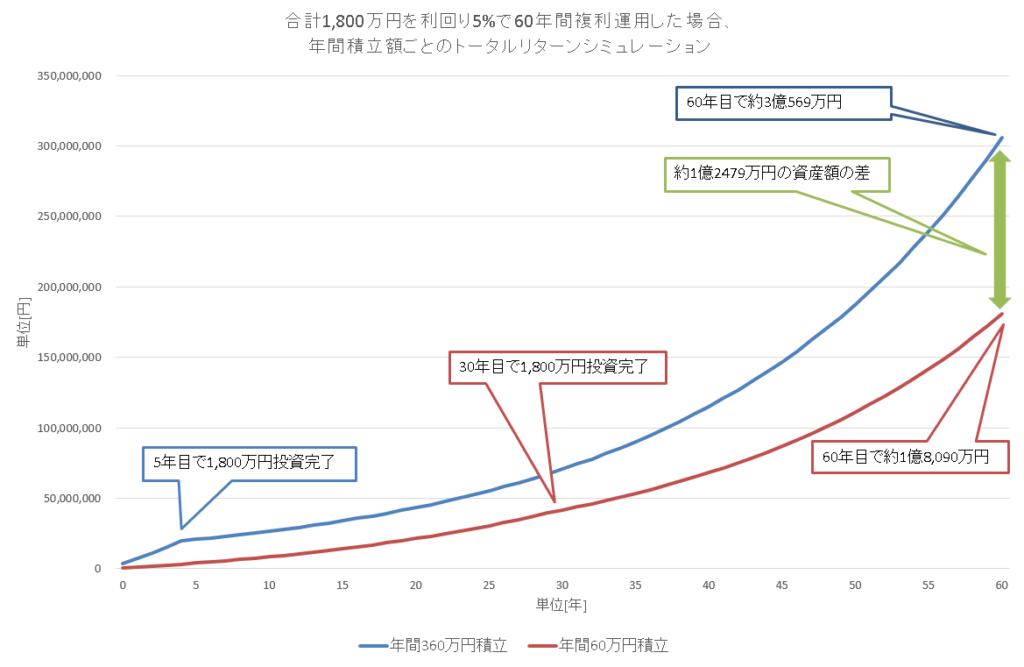

例えば、20歳から24歳までの5年間で1,800万円(毎年360万円×5年間)投資した場合、25歳から79歳の55年間、満額非課税期間を享受できます。

しかし、20歳から49歳までの30年間で1,800万円(毎年60万円×30年間)投資した場合、50歳から79歳のたった30年間しか、満額非課税期間を享受できません。

上記例において、合計1,800万円を利回り5%で60年間複利運用した場合の、年間積立額ごとのトータルリターンをシミュレーションしてみました。

シミュレーションの結果、5年間で1,800万円を投資した場合、60年目に資産が約3億569万円になりましたが、30年間で1,800万円を投資した場合、60年目に資産が約1億8,090万円にしかなりませんでした。

結果は明らかで、新NISA制度の投資枠を最速5年間で使い切る方が、30年間で使い切るよりも、60年目に資産が1億2,479万円も得することが分かります。

つまり、新NISA制度の投資枠は最短5年間で使い切ることをおススメします。

分散投資でリスクヘッジ

おススメ投資方法のポイント2つ目は、分散投資でリスクヘッジをしている点です。

分散投資の重要性については先述しましたが、個別株で1社に投資をして、もしその企業が倒産したら、株価が暴落して資産が0円になってしまいます。ですので、必ず分散投資をしてリスクヘッジを行いましょう。

つみたて投資枠のおススメ投資信託は「eMAXIS Slim全世界株式(オール・カントリー)」(通称:オルカン)です。

「オルカン」をおススメする理由は、全世界の株式へこれ1本で投資をすることができ、分散投資が可能だからです。また、世界経済は成長し続けており、その成長を享受できるからです。

尚、アメリカのS&P500指数に連動する「eMAXIS Slim 米国株式(S&P500)」などの投資信託を選ばなかった理由は、オルカンに含まれるアメリカの国・地帯別構成比率が約60%もあり、「オルカンに投資=半分以上をアメリカに投資」しているのと同じだからです。

「eMAXIS Slim全世界株式(オール・カントリー)」や「eMAXIS Slim 米国株式(S&P500)」の投資信託について詳しく知りたい方は、「【初心者向け】おススメ投資信託2選」のブログ記事で詳しく解説しているので、一緒にもっと学びましょう。

高配当利回りで不労所得を最大化

おススメ投資方法のポイント3つ目は、高配当利回りで不労所得を最大化する点です。

高配当利回りの理由は、先述したように利回りの高さが資産形成に大きなインパクトを与えるからです。

投資商品でETFを選ぶ理由は、売却しなくても配当金が入ってくるからです。

例えば、皆さんはせっかく築いた資産(投資信託)を売却することができるでしょうか?おそらく、殆どの方は投資信託を売却することができないと思います。

なぜなら、資産が減ることに人間は本能的に耐えられないからです。だから、資産を取崩す必要がないETFを選びました。

具体的な投資商品で「SPYD:SPDR ポートフォリオS&P 500 高配当株式ETF」と「HDV: iシェアーズコア米国高配当株 ETF」を選んだ理由は、どちらも米国高配当株だからです。米国は世界一の経済大国で、GAFAMなどの世界的グローバル企業が名を連ねています。

SPYDの理由は、S&P500指数の配当利回り上位80銘柄を含めており、実質S&P500指数に連動しているようなものだからです

HDVの理由は、財務健全性が高く、年間配当利回りが高い75銘柄が選ばれており、倒産し辛くリスクが低いからです。

もしSPYDとHDVへそれぞれ600万円を投資した場合、配当金をいくら貰えるのか計算してみました。

SPYD:600万円×利回り4.48%=配当金26万8,800円

HDV:600万円×利回り3.84%=配当金23万400円

合計:SPYD26万8,800円+HDV22万8,000円=49万9,200円 ⇒ 年間約50万円の不労所得!

※2023年4月21日現在の利回りとなりますので、最新情報と異なる場合がございます。

その他、米国高配当株ETFについては、「【初心者向け】おすすめ米国高配当株ETF3選」で詳しく解説しているので、ぜひ一緒に学びましょう。

まとめ:新NISA枠を使い切るおすすめ銘柄と投資方法

今回は投資初心者向けに、新NISA枠を使い切るおすすめ運用方法と銘柄について説明しました。

おすすめの投資方針は以下の通りです。

- 長期・積立・分散投資 ⇒ リスク軽減

- 低コスト投資 ⇒ 支出削減

- 高配当利回り投資 ⇒ 不労所得を稼ぐ

また、新NISA枠を使い切るおすすめ銘柄と投資金額は以下の通りです。

| 投資制度 | つみたて投資枠 | 成長投資枠① | 成長投資枠② |

| 投資商品 | 投資信託 | ETF | ETF |

| 具体的な 投資商品 | eMAXIS Slim 全世界株式 (オール・カントリー) | SPYD: SPDR ポートフォリオ S&P 500 高配当株式ETF | HDV: iシェアーズ コア米国高配当株 ETF |

| 毎月投資額 | 10万円 | 10万円 | 10万円 |

| 年間投資額 | 120万円 | 120万円 | 120万円 |

| 投資期間 | 5年間 | 5年間 | 5年間 |

| 生涯投資額 | 600万円 | 600万円 | 600万円 |

今回紹介した運用方法は、長期・積立・分散投資でリスクを減らしつつ、インデックスファンドで低コストを実現し、高配当利回りで高いリターンを期待できます。

これから投資を始める投資初心者だけでなく、既につみたてNISAや一般NISAを利用している方にもおススメですので、ぜひ参考にしてみてください。

その他、新規に口座開設をするなら、新NISA制度にも対応している楽天証券とSBI証券がおすすめです。おすすめネット証券会社の詳細については、「【初心者向け】おすすめネット証券口座2選」のブログ記事で詳しく解説しているので、ぜひ一緒に学びましょう。

最後に、『人生は短い。他人の人生を生きて、自分の人生を無駄にしてはいけない。』

ぜひFIREを達成して、一緒に本物の自由を手に入れましょう!

コメント